11월 11일 종가 : 285,500원

시가총액 : 237,645억원

발행주식수 : 84,571,230 주

외국인 지분율 : 52.50%

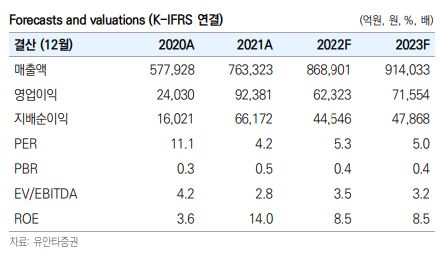

리포트 : 22년 11월 11일 발행 by 유안타증권

2023년 중국 철강업황, 개선될 여지 적어

중국 철강 공급과 수요 모두 업황을 개선시킬 수 있는 여지는 적다. 공급 측면에서는 2019-2020년 조강생산능력이 확대됐으며 2021-2023년에도 2015-2018년 설비 스왑(구설비->신설비)에 따라 신설되는 부분이 있어 조강생산능력의 순증가 예상된다. 중국 정부는 과거 '공급측 개혁'을 앞세워 오래된 설비 및 비인가 설비(유도로 등)를 정리한 바 있어 향후 이와 같은 '공급측 개혁'을 기대하기는 어려울 것으로 전망된다. 다만 조강생산량의 경우 장기적으로 탄소중립이라는 목표 달성을 위해 정부 주도 하에 조절될 것으로 추정된다. 따라서 조강생산량 기준으로는 2020년을 고점으로 점차 하향 안정화될 것으로 판단, 수요 측면에서는 부동산 시장에 대한 우려가 여전한 가운데 제로 코로나 정책이 유지될 경우 전방산업인 건설업 및 제조업 등의 산업 활동 회복이 더뎌지며 철강 수요에도 부정적 영향을 끼철 것으로 추정 된다.

철강 제품 스프레드는 저점이라 할 수 있는 수준

중국 철강제품 스프레드 (제품가격 - 원재로가격)는 최근 10년 내 최악이라 할 수 있는 2015년 하반기 수준까지 축소하여 현 수준의 스프레드에서는 중국 철강업체 중 다수가 영업적자 국면에 놓여져 있을 것으로 추정된다. 이 국면이 장기화될 경우 도태되는 기업의 사장 퇴출 또는 생산량 조절에 따른 스프레드 반등이 나타날 수 있어 가능성 측면에서는 후자가 더 높다고 판단된다. 동사의 철강 부문 역시 내년 상반기까지는 낮은 스프레드의 영향을 받을 것으로 사료되나 추가적으로 스프레드가 축소되어 이익이 감소할 가능성은 낮다고 생각된다.

리튬사업, 비철강부문 성장의 핵심

2022년 1Q-3Q 비철강부문 중 매출액 및 영업이익 규모가 가장 큰 것은 무역부문이었다. 한편 가장 큰 가치를 나타내는 것은 신성장(2차전지 소재)부문이나 포스코케미칼이 상장사이기 때문에 동사의 가치에 반영 효과는 미미하다. 하지만 리튬 사업은 비상장 자회사를 통해 영위하고 있기에 동사의 가치로 반영될 수 있을 것으로 판단된다. 지난 7월 동사가 발표한 2024년 목표(생산능력)의 경우 미국 IRA 이슈로 당초 예상했던 시기보다 지연될 가능성이 있다. 그렇지만 해당 매출액과 EBITDA를 제시하는데 있어 반영한 리튬 가격은 현재 가격보다 낮은 수준에 보수적으로 책정된 바 시기적으로는 가까워지는 2023년에는 가치의 재산정이 필요하다고 판단된다.

개인 의견

포스코홀딩스는 차트만 봤을 때 낮은 지점에 있긴 하다. 현재 철강의 이익률이 매우 낮고 이게 내년 상반기까지 이어진다는점, 탄소중립을 목표로하는 세계적 추세에 영향을 받을 수 있다는게 큰 위기다. 하지만 꾸준한 이익과 파이프라인을 확보하고 있고, 미래를 위한 신사업에 투자하며, 2차전지 쪽에서 어느정도 성과도 보이고 있다는 점은 또 매력적인 부분이다. 모두가 위기라고 하는 이 시기가 어찌보면 투자할 적기가 될 수도 있겠다.

'주식 이야기' 카테고리의 다른 글

| "두산퓨얼셀" 종목분석 리포트 by 하나증권 (0) | 2022.11.15 |

|---|---|

| "크래프톤" 종목분석 리보트 by 한화투자증권 (0) | 2022.11.13 |

| "엘앤에프" 종목분석 리포트 by 미래에셋증권 (0) | 2022.11.10 |

| "스튜디오드래곤" 종목분석 리포트 by 하나증권 (0) | 2022.11.09 |

| "NAVER" 종목분석 리포트 by 한화증권 (0) | 2022.11.08 |

댓글